Risikolebensversicherung

Kleiner Tipp: Unsere Risikolebensversicherung schneidet bei Stiftung Warentest (Finanztest) in vier von sechs Fällen am preisgünstigsten ab. 2

Was ist eine Risikolebensversicherung?

Eine Risikolebensversicherung zahlt im Falle Ihres Todes die Versicherungssumme komplett an Ihre Hinterbliebenen aus. Somit können laufende Ausgaben (z.B. eine bestehende Immobilienfinanzierung) auch nach einem Schicksalsschlag weiterbezahlt werden.

-

Für alle, die andere finanziell absichern wollen

Besonders geeignet ist die Risikolebensversicherung für Familien mit Kindern, unverheiratete Paare, Immobilienbesitzer, aber auch Geschäftspartner, die sich gegenseitig absichern wollen.

-

Eine Auszahlung der Versicherungssumme erfolgt im Todesfall

Wenn Sie den Ablauf Ihrer Versicherungslaufzeit erleben, wird kein Geld ausgezahlt. Daher sind die Beiträge einer Risikolebensversicherung besonders niedrig.

-

Beitragsberechnung erfolgt nach Gesundheitszustand und Ihren Wünschen

Um die Höhe der Beiträge kalkulieren zu können, werden Ihr Eintrittsalter, Ihr Gesundheitszustand, Ihre Lebensgewohnheiten sowie die gewünschte Laufzeit und die Höhe der Versicherungssumme berücksichtigt.

Wie funktioniert eigentlich eine Risikolebensversicherung?

Die Risikolebensversicherung einfach erklärt. (0:59 Min.)

Wir erklären es Ihnen gerne in weniger als 1 Minute. Lehnen Sie sich zurück und lernen Sie, wie wichtig die Absicherung ist, wer eine Risikolebensversicherung abschließen, wie lange die Laufzeit und wie hoch die Versicherungssumme gewählt werden sollte.

Zu kompliziert? Kein Problem! Unsere Experten helfen Ihnen gerne weiter.

Unsere ausgezeichnete Risikolebensversicherung

Mit der ausgezeichneten Risikolebensversicherung der Hannoversche erhalten Sie ein optimales Preis-Leistungs-Verhältnis. Drei Produktvarianten ermöglichen nicht nur eine individuelle Gestaltung und eine Flexibilität über die gesamte Laufzeit, sondern bieten so auch das passende Paket für jeden Geldbeutel:

Mit dem Basis-Tarif erhalten Sie viel Sicherheit für wenig Geld, mit dem Abschluss der Plus-Option erhalten Sie mehr Flexibilität und weitere Extras, die Exklusiv-Variante enthält zudem die Sofortzahlung der Versicherungssumme bei einem Herzinfarkt, einem Schlaganfall oder bei Krebs.

-

Passt sich flexibel an

Veränderungen in Ihrem Leben macht unsere Risikolebensversicherung flexibel mit. So passt sie immer zu Ihnen und Ihren Bedürfnissen.

-

Drei Tarife für jeden Bedarf

Ob Kostenbewusster, Preis-Leistungs-Optimierer oder Rundumversorger: Hier findet jeder das passende Paket.

-

Volle Flexibilität

Sie können Ihren Vertrag jederzeit zum Monatsende kündigen.

Unsere Tarife im Leistungsvergleich

Wenn Sie innerhalb der Laufzeit versterben, erhalten Ihre Hinterbliebenen die vereinbarte Versicherungssumme. Sie bestimmen, wer das Geld bekommt – und können den Begünstigten, den sogenannten Bezugsberechtigten, natürlich jederzeit ändern.

Sofortschutz ab Antragseingang (Versicherungsschutz bei Unfalltod bis maximal zur untenstehenden Summe).

100 % vorzeitige Auszahlung der Versicherungssumme bei schwerer Krankheit der versicherten Person mit einer Lebenserwartung von weniger als 12 Monaten möglich.

Die Risikolebensversicherung ist monatlich kündbar.

Auf Wunsch jährliche Erhöhung des Versicherungsschutzes ohne Gesundheitsprüfung – jederzeit kostenlos widerrufbar.

Erhöhung der Versicherungssumme ereignisunabhängig um bis zu 20 % (max. 50.000 Euro) ohne Gesundheitsprüfung einmalig innerhalb der ersten drei Versicherungsjahre sowie jeweils bei folgenden Ereignissen:

- Heirat

- Geburt oder Adoption eines Kindes

- Bau oder Erwerb einer selbstgenutzten Immobilie

Die Erhöhung der Versicherungssumme aus der Erhöhungsgarantie ist auf 150.000 Euro (max. 100 % der ursprünglichen Versicherungssumme) begrenzt.

Mit der Nachversicherungsgarantie können Sie Ihre Versicherungssumme ohne erneute Gesundheitsprüfung zusätzlich zur Erhöhungsgarantie um 20 % (max. 50.000 Euro) einmalig ereignisunabhängig in den ersten 5 Jahren sowie bei folgenden Ereignissen erhöhen:

- Einkommenserhöhung von mehr als 10 %

- Eintritt in die Selbstständigkeit mit Kammerzugehörigkeit

- Abschluss von Ausbildung, Studium, Promotion, Meisterprüfung

- 18. Geburtstag

- Überschreiten der Beitragsbemessungsgrenze in der Rentenversicherung

- Wegfall eines Hinterbliebenenschutzes aus einer betrieblichen Altersversorgung

- Wegfall der gesetzlichen Rentenversicherungspflicht als selbstständiger Handwerker

- Scheidung

- Eintritt in die Selbstständigkeit

- Unternehmensgründung

- Finanzierung der Installation einer Solaranlage

- Finanzierung einer energetischen Modernisierung

- Tod des Ehepartners

Die Erhöhung der Versicherungssumme, aus der Erhöhungs- und der Nachversicherungsgarantie, ist auf 150.000 Euro (max. 100 % der ursprünglichen Versicherungssumme) begrenzt.

Bei Tod der versicherten Person wird für jedes Kind unter 7 Jahren zusätzlich zur Versicherungssumme einmalig ein Kindergeld von 2.400 Euro ausgezahlt.

Möglichkeit, den Versicherungsschutz ohne Gesundheitsprüfung zu verlängern.

Beitragsfreie Erhöhung der Versicherungssumme um 20 % (max. 50.000 Euro) für 12 Monate bei Bau oder Erwerb einer selbst genutzten Immobilie.

Beitragsfreie Erhöhung der Versicherungssumme um 20 % (max. 100.000 Euro) für 12 Monate bei Geburt oder Adoption eines Kindes.

Beitragsfreie Erhöhung der Versicherungssumme um 20 % (max. 50.000 Euro) für 12 Monate bei Eheschließung.

Bei Tod des Versicherten werden zusätzlich 10 % der Versicherungssumme gezahlt, wenn zuvor ein naher Angehöriger gepflegt wurde.

Ab dem 4. Versicherungsjahr werden bei Vorlage der Sterbeurkunde 10 % der Versicherungssumme (max. 10.000 Euro) sofort und ohne Leistungsprüfung ausgezahlt.

Zusätzliche Auszahlung von 5 % der Versicherungssumme (max. 10.000 Euro) bei Tod während der Urlaubsphase im Ausland.

Ohne erneute Gesundheitsprüfung Option zum Wechsel vom Raucher-Tarif in den Nichtraucher-Tarif, wenn die versicherte Person ein Jahr rauchfrei ist.

Wird während der Laufzeit des Vertrags eine in den Versicherungsbedingungen definierte Krebserkrankung fachärztlich diagnostiziert, erhalten Sie eine Sofortleistung in Höhe von 10 % Ihrer festgelegten Versicherungssumme zusätzlich. Diese Leistung wird nicht von dem Betrag abgezogen, die Ihre Hinterbliebenen im Todesfall erhalten. Beachten Sie, dass die Sofortleistung nur einmal in Anspruch genommen werden kann.

Wird während der Laufzeit des Vertrags ein in den Versicherungsbedingungen definierter Herzinfarkt oder Schlaganfall fachärztlich diagnostiziert, erhalten Sie eine Sofortleistung in Höhe von 10 % Ihrer festgelegten Versicherungssumme zusätzlich. Diese Leistung wird nicht von der Summe abgezogen, die Ihre Hinterbliebenen im Todesfall erhalten. Beachten Sie, dass die Sofortleistung nur einmal in Anspruch genommen werden kann.

Informationen & Details zum Download

Anonyme Risikovoranfrage

Mit unserem Online-Tool können Sie Ihre Risikovoranfrage innerhalb weniger Minuten stellen. Die Anfrage bleibt dabei komplett anonym und unverbindlich. Das ist sinnvoll, da Sie so ohne Risiko erfahren, wie hoch Ihre Chancen auf Annahme sind. Auch trotz Vorerkrankungen ist der Abschluss einer Risikolebensversicherung in vielen Fällen möglich.

So punktet unsere Risikolebensversicherung im Wettbewerbsvergleich

Unsere Risikolebensversicherung ist eine der Besten im Markt. Wir haben die wichtigsten Fakten für einen Anbieter-Vergleich für Sie zusammengestellt. Alle Informationen finden Sie in unserem Ratgeber unter Risikolebensversicherung Vergleich.

Immer top bewertet: Unsere Risikolebensversicherung

Unsere Produkte werden von unabhängigen Ratingagenturen seit Jahren top bewertet. Die Risikolebensversicherung zählt zu den Besten im Markt.

Aktuell hat FOCUS MONEY verschiedene Risikolebensversicherungen getestet. Auch hier schnitten wir überdurchschnittlich ab und wurden als "Bester Risikoschutz" bewertet. Das freut uns und unsere Kunden natürlich sehr!

Mehr zu den Testergebnissen unserer ausgezeichneten Risikolebensversicherung erfahren Sie auf unserer Ratgeber-Seite Risikolebensversicherung Test.

Risikolebensversicherung zur Immobilienabsicherung mit vereinfachter Gesundheitsprüfung

-

Nur 2 Gesundheitsfragen im Antrag

-

Online abschließbar bis 850.000 Euro Versicherungssumme

Sie möchten Ihre Risikolebensversicherung zur Absicherung einer Immobilie oder Praxis abschließen? Eine gute Wahl! Bei der Kreditvergabe für Immobilienfinanzierungen fordern Kreditinstitute oft den Besitz einer Risikolebensversicherung, falls der Darlehensnehmer unerwartet verstirbt.

Damit der Traumimmobilie nichts mehr im Weg steht, bieten wir Ihnen umfangreichen Schutz zu sehr guten Konditionen.

- des Baues oder Neuerwerbs einer selbstgenutzten Immobilie

- einer Praxis (für niedergelassene Ärzte)

- der Modernisierung einer Immobilie

- für vermietete und /oder geschäftlich genutzte Immobilien

- einer Immobilie für nahe Angehörige (1. Grades)

- einer selbstgenutzten Ferienimmobilie im Inland (ohne überwiegende Vermietung an Externe)

- Ihr Darlehensvertrag wurde vor maximal 12 Monaten abgeschlossen

- Sie sind versicherte Person und auch Darlehensnehmer

- Die Versicherungssumme übersteigt die Darlehenssumme um maximal 20.000 Euro (sog. Überdeckung)

- Die Versicherungsssumme inkl. Überdeckung beträgt maximal 850.000 Euro einschließlich Vorversicherung bei der Hannoversche aus den letzten fünf Jahren

- Sie sind bei Abschluss nicht älter als 50 Jahre

Die Risikolebensversicherung dient der Absicherung eines Hypothekendarlehens für die Finanzierung:

Die weiteren Voraussetzungen:

Unsere Zusatzbausteine

Auf Wunsch können Sie den Basisschutz noch um unsere Zusatzbausteine erweitern und somit ein Rundum-Sorglos-Paket schnüren.

Beitragsübernahme bei Berufsunfähigkeit

Bei Berufsunfähigkeit übernehmen wir die Beitragszahlungen für Ihre Risikolebensversicherung. Und zwar bis zum Ende der Laufzeit – beziehungsweise mindestens für die Dauer Ihrer Berufsunfähigkeit.

Dynamik-Option

Wir erhöhen die Versicherungssumme jedes Jahr um wahlweise 2 % bis 5 % der Vorjahressumme, wodurch sich auch Ihre Beiträge erhöhen. Ihre Absicherung passt sich so der Inflation an – und Ihre Liebsten sind auch in Zukunft immer optimal abgesichert.

Lieber direkt beim Abschluss Ihrer Risikolebensversicherung für die passenden Zusatzbausteine entscheiden. Eine spätere Ergänzung ist nämlich nicht immer oder zumindest nicht ohne erneute Gesundheitsfragen möglich.

Risikolebensversicherung Beratung - die wichtigsten Punkte

Im LebensWert-Podcast spricht Shiloo mit Sören Radeke, einem Berater im Kundenservice der Hannoversche. Er steht allen Anrufenden in seiner Beratung zur Risikolebensversicherung kompetent Rede und Antwort. Welche Fragen zur Risikolebensversicherung ihm am häufigsten gestellt werden und wie er sie beantwortet, erfahren Sie im Podcast.

Wann ist der richtige Zeitpunkt eine Risikolebensversicherung abzuschließen?

Wenn sich Ihre Lebenssituation ändert, macht es immer Sinn, den individuellen Versicherungsstatus zu überprüfen. Der Abschluss einer Risikolebensversicherung ist immer dann sinnvoll, wenn finanziell Verantwortung übernommen wird.

Geburt eines Kindes

Sie sind Mutter oder Vater geworden? Gratulation! Mit diesem positiven Ereignis steht Ihnen aber auch eine große Verantwortung bevor. Jetzt macht es Sinn, über eine Absicherung nachzudenken. Denn sollten Sie oder Ihr Partner versterben, steht der Hinterbliebene mit dem Kind oder den Kindern erst einmal finanziell alleine da.

Immobilienerwerb

Herzlichen Glückwunsch - Sie haben Ihre Traumimmobilie gekauft! Um den Kredit jetzt sinnvoll abzusichern, sollten Sie diesen mit einer Risikolebensversicherung schützen. Denn fällt ein Einkommen weg, muss die Finanzierung Ihrer Traumimmobilie trotzdem weiterbezahlt werden. Für eine Person kann das finanziell zu einer ganz schönen Last werden.

Absicherung von Lebens- und Ehepartnern

Lebensgemeinschaften sind gesetzlich nicht abgesichert. In einer Ehe besteht erst nach einem Jahr ein Anspruch auf die gesetzliche Witwen-/Witwerrente. Mit einer Risikolebensversicherung können Sie Ihren Partner von Anfang an finanziell absichern.

Absicherung von Geschäftspartnern

Die gegenseitige Absicherung von Geschäftspartner ist in jedem Fall sinnvoll, damit das Unternehmen auch nach dem Ableben eines Geschäftspartners weiterhin finanziell flexibel ist.

Ausführliche Informationen zu dem Thema, für wen eine Risikolebensversicherung besonders geeignet ist, finden Sie auch in unserem Ratgeberartikel "Ist eine Risikolebensversicherung sinnvoll?"

Wie lang sollte die Laufzeit der Risikolebensversicherung sein?

Jeder Mensch und jede Lebenssituation ist anders, deshalb empfehlen wir keine pauschale Laufzeit, sondern eine individuell passende Lösung. Generell können Sie Ihre Liebsten bei uns 5 bis 45 Jahre lang absichern, maximal bis zu Ihrem 75. Lebensjahr.

Haben Sie Kinder? Dann wählen Sie die Laufzeit Ihrer Risikolebensversicherung am besten so, dass Ihr jüngstes Kind finanziell auf eigenen Beinen steht, wenn die Laufzeit endet.

Wie hoch sollte die Versicherungssumme einer Risikolebensversicherung sein?

Verbraucherschützer, wie zum Beispiel die Stiftung Warentest, empfehlen die Versicherungssumme der Risikoversicherung in der Höhe von dem drei- bis fünffachem Brutto-Jahreseinkommen des Versicherten zu wählen. Denn verstirbt die versicherte Person, fällt das Einkommen weg und die Hinterbliebenen stehen erst einmal ohne finanziellen Rückhalt da.

Haben Sie Kinder? Die Versicherungssumme sollte dann in der Regel ausreichen, bis alle Familienmitglieder - auch Ihre Kinder - finanziell auf eigenen Füßen stehen können.

Welche Varianten gibt es: Konstante oder fallende Versicherungssumme?

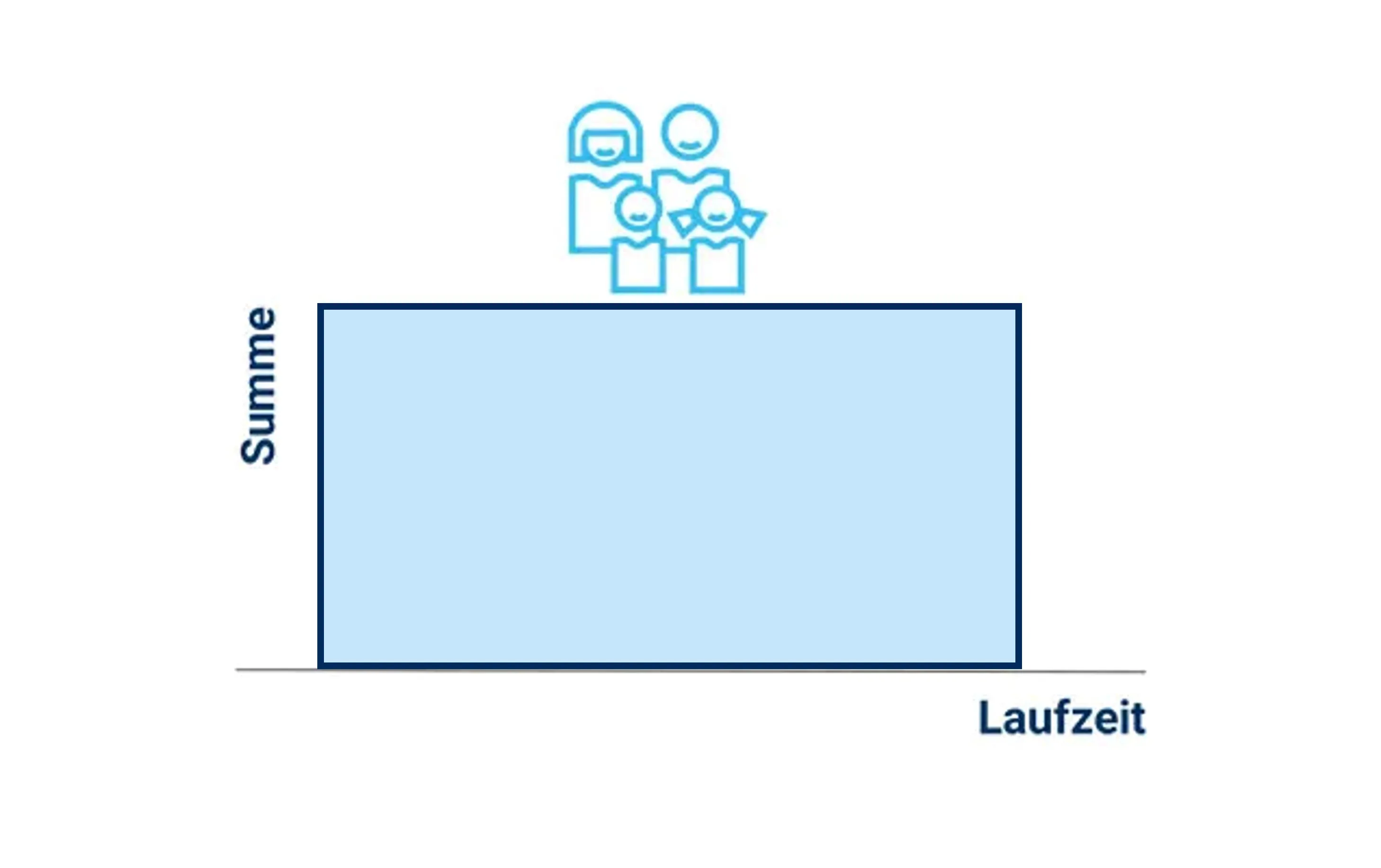

Konstante Versicherungssumme

- Sie Ihre Familie absichern möchten

- Ihre finanziellen Belastungen in etwa gleich bleiben

- Sie Ihre Hinterbliebenen nachhaltig absichern wollen

Die vereinbarte Versicherungssumme verändert sich über die gesamte Laufzeit hinweg nicht.

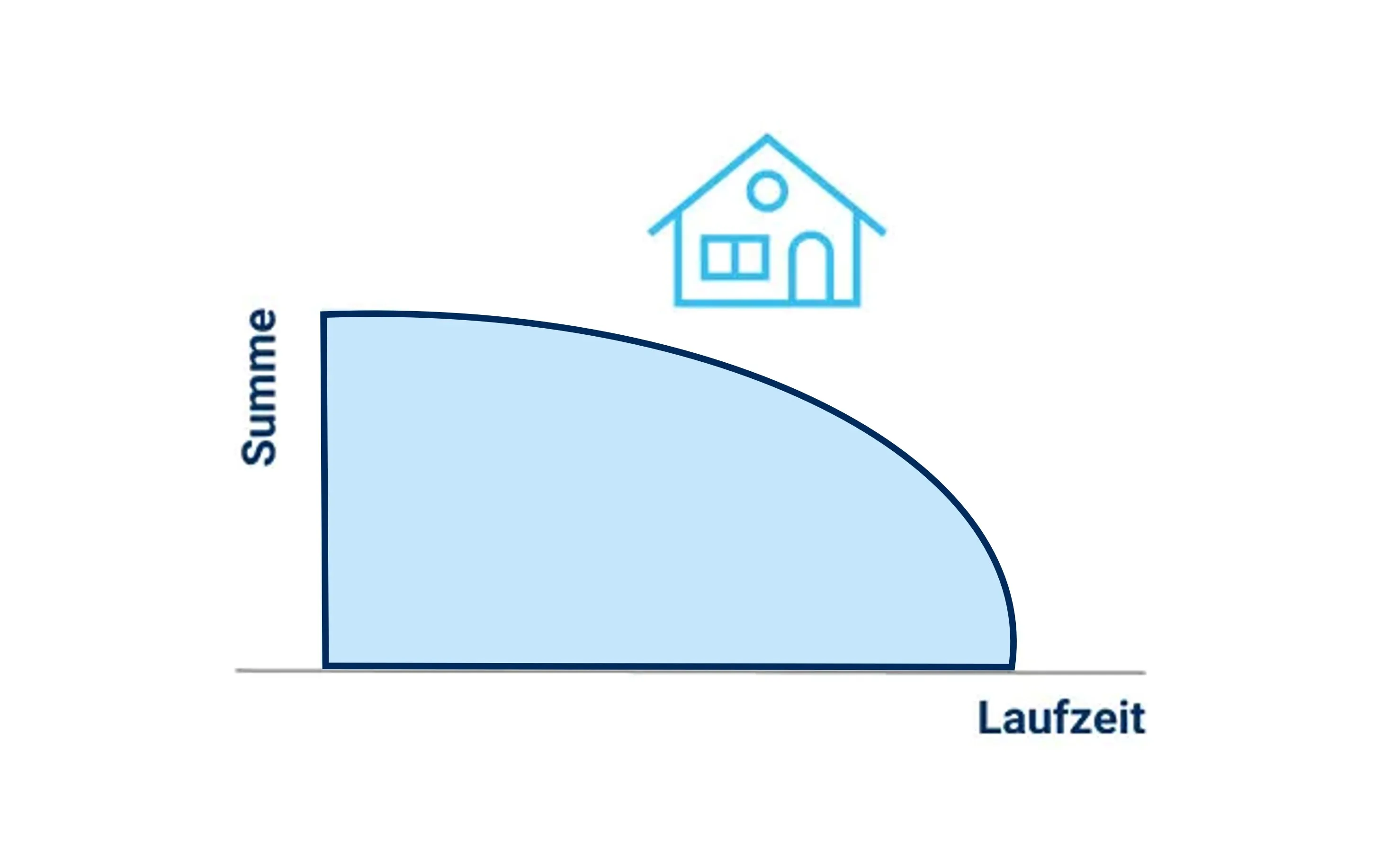

Fallende Versicherungssumme

- Sie einen größeren Kredit oder eine Baufinanzierung abbezahlen und die Schulden immer kleiner werden

- Sie akute finanzielle Verpflichtungen haben

Die Versicherungssumme sinkt gleichmäßig oder entsprechend der Vereinbarung im Tilgungsplan bzw. dem Kreditverlauf.

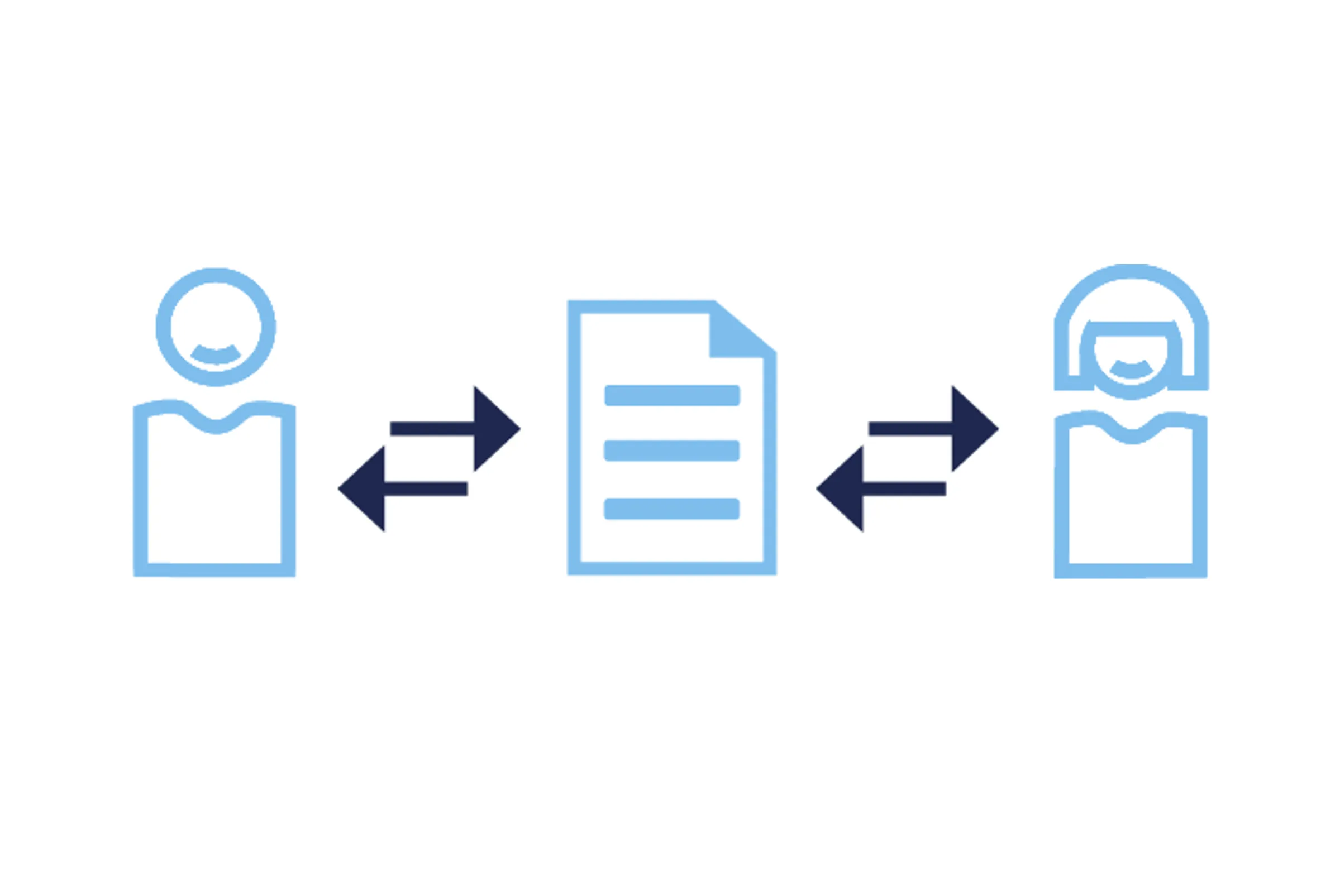

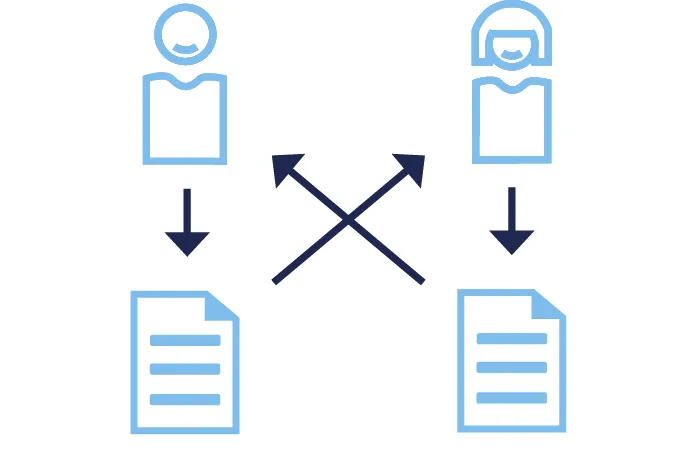

Wie funktioniert die gegenseitige Absicherung?

Partner-Risikolebensversicherung

- Ein Vertrag, ein Beitrag, zwei versicherte Personen

- Besonders günstig für Nichtraucher

- Einmalige Auszahlung, wenn einer der Versicherten stirbt

Bei der Partner-Risikolebensversicherung wird auf das Leben von zwei Personen ein gemeinsamer Vertrag abgeschlossen. Stirbt einer, wird die Versicherungssumme an den anderen ausgezahlt. Das ist vor allem sinnvoll für Paare, die keine Kinder haben und Geschäftspartner, die sich so gegenseitig absichern.

Risikolebensversicherung über Kreuz

- Zwei Verträge, versicherte Person ist jeweils der Andere

- Sterben beide, wird die Versicherungssumme 2x an die Hinterbliebenen ausgezahlt

Bei einer Risikolebensversicherung über Kreuz schließen zwei Personen zwei Verträge ab – jeder einen eigenen. Dabei ist vertraglich jeweils das Leben der anderen Person versichert. Stirbt einer der beiden, wird die Versicherungssumme ausgezahlt und der zweite Vertrag bleibt bestehen. Praktischer Zusatznutzen: Es fällt keine Erbschaftssteuer an.

Noch unentschlossen, ob es die Partnerversicherung oder doch lieber die Variante über Kreuz sein soll? Ich helfe Ihnen gerne bei der Entscheidungsfindung.

So ist der Prozess: Von der Bedarfsermittlung bis zum Abschluss Ihrer Risikolebensversicherung

Sie möchten Ihre Familie rundum finanziell absichern und planen den Abschluss einer Risikolebensversicherung? Sehr gut. Damit Sie gleich loslegen können, zeigen wir Ihnen hier die nächsten Schritte, damit Sie direkt das optimale Angebot für sich erhalten:

Zuerst ist es relevant, Ihren individuellen Bedarf zu erkennen: Wie ist Ihre familiäre Situation? Gibt es Kinder? Wollen Sie Ihren Lebenspartner oder aber einen Geschäftspartner absichern? Gibt es außerdem noch weitere Verbindlichkeiten? Wer soll die Versicherungssumme am Ende erhalten?

Legen Sie im nächsten Schritt fest, wie hoch die Versicherungssumme idealerweise sein soll. Verbraucherschützer raten zu einer Versicherungssumme, die in etwa das 3-5fache Ihres Brutto-Jahreseinkommens darstellt.

Wann stehen Ihre Kinder finanziell auf eigenen Füßen? Wie lange läuft ein Kredit? Das alles sind Faktoren, die die Länge der Vertragslaufzeit beeinflussen.

Die Hannoversche bietet drei leistungsstarke Tarife an. Informieren Sie sich vorab, welche Variante für Sie die Richtige ist oder lassen Sie sich von unseren kompetenten Servicemitarbeitern beraten.

Veredeln Sie Ihre Risikolebensversicherung und überlegen Sie schon vorab, ob Sie unsere attraktiven Zusatzbausteine in Anspruch nehmen möchten: Soll zum Beispiel eine Dynamik in Ihren Vertrag integriert werden oder möchten Sie Ihre Beiträge gegen Berufsunfähigkeit absichern?

Für den bequemen Online-Abschluss auf unserer Website in nur wenigen Schritten benötigen wir einige Angaben zu Ihrem Gesundheitszustand. Sollten Sie nicht alle Informationen zur Hand haben, gibt es zudem die Möglichkeit Ihren Antrag zu speichern und zu einem späteren Zeitpunkt fortzusetzen.

Bevor Sie Ihren Antrag abschließen können, benötigen wir noch einige persönliche Daten, wie IBAN, Einverständniserklärungen etc.

Kurz vor Abschluss erhalten Sie Ihre persönlichen Dokumente zum Download. Der Abschluss erfolgt mittels einer digitalen Unterschrift - Sie sind ab Eintragseingang im Rahmen des vorläufigen Versicherungsschutzes sofort versichert.

Ihr Antrag wird jetzt von unserer Risikoprüfung unter die Lupe genommen. Gibt es keine Rückfragen, erhalten Sie innerhalb kurzer Zeit Ihre Police. Sollten wir noch Klärungsbedarf haben, kontaktieren wir Sie oder Ihren Arzt.

Herzlichen Glückwunsch - Sie haben alles richtig gemacht und Ihre Hinterbliebenen rundum finanziell abgesichert. Ihre Police erhalten Sie von uns per Post.

Versterben Sie innerhalb der Laufzeit, zahlen wir die vereinbarte Versicherungssumme an Ihre Hinterbliebenen aus.

Sie sehen, die finanzielle Vorsorge ist ganz einfach. Sollten bei Ihnen dennoch Fragen offen geblieben sein, zögern Sie nicht, unsere kompetente Risikolebensversicherung Beratung anzusprechen.

Unsere Risikolebensversicherung online abschließen

Ihre günstige Risikolebensversicherung können Sie einfach und bequem bei der Hannoversche abschließen.

In drei Schritten zum Online-Abschluss:

Tarif berechnen

Nutzen Sie unseren Online-Tarifrechner, berechnen Sie Ihren monatlichen Beitrag und wählen Sie Ihren Wunsch-Tarif (Basis, Plus, Exklusiv).

Persönliche Daten eingeben

Geben Sie dann Ihre persönlichen Daten ein. Dazu gehört natürlich auch die Beantwortung unserer Gesundheitsfragen. Sollten Sie zwischendurch Fragen haben, stehen Ihnen unsere Service-Mitarbeiter gerne beratend zur Seite.

Online abschließen

Sie haben die Möglichkeit den Vertrag direkt online abzuschließen und digital zu unterschreiben. Ab Antragseingang sind Sie im Rahmen des vorläufigen Versicherungsschutzes sofort versichert.

Für eine persönliche Beratung zur Risikolebensversicherung stehen wir Ihnen gerne zur Verfügung. Wir erstellen Ihnen - gerne gemeinsam am Telefon - ein persönliches Angebot für Ihre Risikolebensversicherung.

Risikolebensversicherung – Ihre Fragen, unsere Antworten

- Alter

- Beruf

- Art der Absicherung, z.B.:

- Restschuldversicherung als Absicherung für Kredite

- Risikolebensversicherung über Kreuz für unverheiratete Paare

- Partner Risikolebensversicherung für Ehepaare

- Wahl, ob konstante oder fallende Versicherungssumme

- Risikozuschläge wegen Hobbys, Tabakkonsum, etc.

- Versicherungsbeginn

- Zahlungsweise

- Alter: 40 Jahre

- Nichtraucher (mindestens 10 Jahre)

- Industriekaufmann / Industriekauffrau

- Versicherungssumme: 100.000 €

- Vertragslaufzeit: 20 Jahre

- Versicherungsbeginn: 01.03.2025

- Zahlungsweise: monatlich

- Basis Tarif (T1 N10)

Die Risikolebensversicherung Kosten sind abhängig von verschiedenen Faktoren, wie bspw.:

Berechnungsbeispiel Risikolebensversicherung Kosten pro Monat (Stand 03/2025):

Nur 8,19 € im Monat

Wenn Sie die jährliche Zahlungsweise wählen, können Sie von günstigen Beiträgen der Risikolebensversicherung profitieren. Für das angeführte Beispiel ergibt sich rechnerisch monatliche Kosten für die Risikolebensversicherung von nur 7,91 €.

Kosten für die Lebensversicherung nach Tarifen

Wir bieten über den Basistarif hinaus unsere Tarife Exklusiv und Plus an. Für das obige Beispiel ergeben sich die folgenden Kosten für die Risikolebensversicherung:

Basis: 8,19 €

Plus: 10,95 €

Exklusiv: 16,33 €

Mit unserem Risikolebensversicherung Rechner können Sie in nur wenigen Klicks Ihren individuellen Beitrag für die Risikolebensversicherung herausfinden.

Der Zahlbeitrag (Nettobeitrag) ist der tatsächlich zu zahlende Beitrag für die Risikoversicherung. Dieser ist geringer als der Tarifbeitrag (Bruttobeitrag), da sofort gutgeschriebene Gewinne, die wir für Sie erwirtschaften, den Beitrag reduzieren. Denn die Tarifbeiträge werden so kalkuliert, dass auch bei einem schlechten Verlauf die versicherten Leistungen erbracht werden können. Arbeitet die Hannoversche z.B. kostengünstiger als veranschlagt, entstehen Überschüsse. Diese Überschussanteile werden gleich von Ihrem Tarifbeitrag abgezogen (Sofortgutschrift), Sie zahlen also nur den Zahlbeitrag.

Wichtig für Sie: So lange die Sofortgutschrift nicht gesenkt wird, zahlen Sie den aktuell vereinbarten Zahlbeitrag.

Für die Zukunft können diese Gewinne nicht garantiert werden, d.h. der Zahlbeitrag kann sich in Abhängigkeit von der Höhe der Gewinnbeteiligung ändern. Im positiven Verlauf kann der Zahlbeitrag sogar noch absinken, im Extremfall kann er allerdings nur bis zum garantierten Tarifbeitrag ansteigen.

Übrigens: Bei der Zahlungsweise können Sie wählen zwischen jährlichen, halbjährlichen, vierteljährlichen und monatlichen Beiträgen.

Bereits eine Zigarette im Jahr kann Ihrem Körper Schaden zufügen oder Sie abhängig machen. Deshalb unterscheiden wir nicht zwischen Rauchern und Gelegenheitsrauchern.

Sie haben die Möglichkeit monatlich (zum Monatsende) den Vertrag oder Teile davon zu kündigen.

Ein Risikozuschlag wird in der Risikolebensversicherung dann erhoben, wenn die versicherte Person beruflich, in seiner Freizeit oder aus gesundheitlichen Gründen einem erhöhten Todesfallrisiko ausgesetzt ist. Diese Risiken erhöhen in der Regel den Versicherungsbeitrag der Risikoversicherung.

Nur bei hohen Summen: Bis zu einer Todesfallsumme von 850.000 Euro reicht die Beantwortung einiger Gesundheitsfragen durch Sie aus. Erst darüber hinaus wird zusätzlich eine ärztliche Untersuchung bei der Risikoversicherung erforderlich. Im Bereich zwischen 850.000 und 1.000.000 Euro – bei einem Eintrittsalter bis 49 Jahren – kann die Untersuchung auch bequem bei Ihnen zuhause durch unseren Medical Home Service erfolgen.

Sind noch Fragen offen?

Interessante Informationen zur Produkt- und Tarifauswahl und Wissenswertes vor dem Vertragsabschluss finden Sie in unserem Ratgeber zur Risikolebensversicherung.

Geschäftsjahr 2024 / Stückzahl und Beitrag RLV im Neu- und Bestandsgeschäft

Unser RLV Basis-Tarif T1 N10 schneidet bei Stiftung Warentest in vier von sechs Modellfällen als preisgünstigster Tarif ab (Finanztest, Ausgabe 02/2023)