Berufsunfähigkeitsversicherung im Vergleich

Gut, dass Sie vergleichen! Wenn Sie berechnen wollen, wie teuer unsere Berufsunfähigkeitsversicherung für Sie ist, klicken Sie hier.

Die Berufsunfähigkeitsversicherung im Vergleich: Die zu den wichtigsten Versicherungen zählende Berufsunfähigkeitsversicherung sollte nur nach gründlicher Recherche abgeschlossen werden.

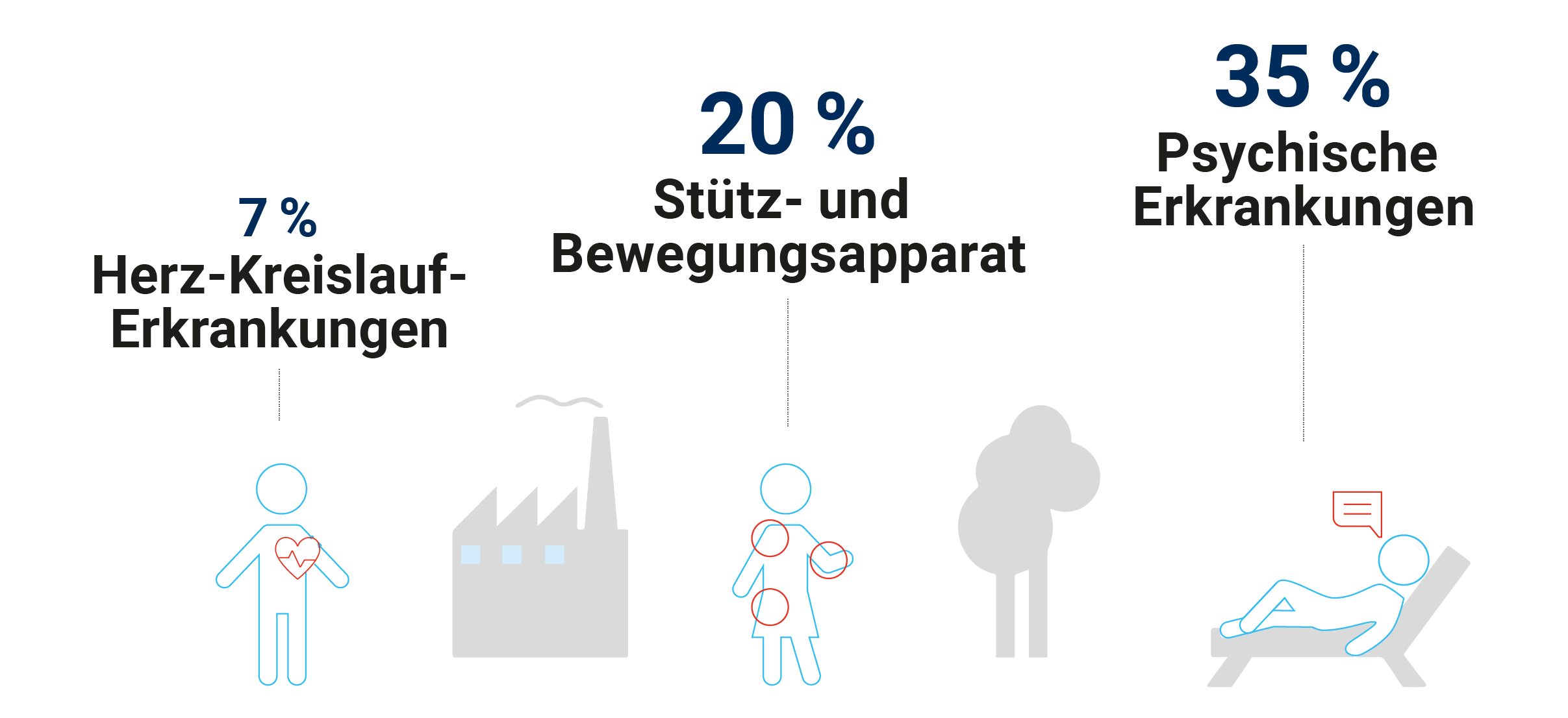

Gründe für Berufsunfähigkeit

Dass eine Berufsunfähigkeit nur in riskanten oder körperlich anstrengenden Berufen eintreten kann, ist ein Irrglaube: Statistisch gesehen wird jeder Vierte im Laufe seines Berufslebens berufsunfähig. 2023 basierten 35 % aller Berufsunfähigkeiten auf psychischen Krankheiten wie Burn-Out, Depression oder Angststörungen. Weitere Hauptfaktoren für eine Berufsunfähigkeit sind Erkrankungen am Stütz- und Bewegungsapparat (20 %) und Krebserkrankungen (17 %).1

Quelle: © Werte gerundet und verifiziert durch MORGEN&MORGEN, M&M Office, Stand 04/2025

Eine Berufsunfähigkeit kann also jeden treffen, aber der Markt für Berufsunfähigkeitsversicherungen ist groß. Viele Versicherer bieten mittlerweile spezielle Angebote wie die Berufsunfähigkeitsversicherung für Ingenieure an. Da stellt sich die Frage: Wie können Sie eine gute Police finden? Ein erster, guter Anhaltspunkt: Vergleiche von unabhängigen Testern.

Ein BU-Vergleich lohnt sich immer!

Ein Vergleich der Berufsunfähigkeitsversicherungen ist wichtig, weil diese Absicherung eine langfristige Versicherung ist, deren Wechsel eine starke Verminderung der Berufsunfähigkeitsrente bedeutet. Daher ist es wichtig, dass Sie sich vor Abschluss genau über Leistungsumfang, Preise und Bedingungen informieren. Ein guter Anhaltspunkt sind dabei Vergleiche und Testergebnisse von unabhängigen Vergleichsinstitutionen wie Stiftung Warentest – damit Sie sich informiert entscheiden können und nach Abschluss eine Police haben, die für Sie und Ihre Bedürfnisse ideal geeignet ist.

Vor dem Vergleich: Die wichtigsten Fakten für die Berufsunfähigkeitsversicherung

Bevor Sie einen Vergleich zurate ziehen, sollten Sie folgende Daten griffbereit haben. Denn neben objektiven Vergleichskriterien, bei denen ein Versicherer gut oder schlecht abschneiden kann, gibt es solche, die von Ihren Lebensumständen abhängen.

- Die Grunddaten haben Sie im Kopf: Geburtsdatum, Familienstand, Beruf, ob Sie Raucher sind und wie viele Kinder Sie haben.

- Beim Abschluss einer Berufsunfähigkeitsversicherung werden Sie auch nach Ihren Gesundheitsdaten befragt. Hier müssen Sie genaue Angaben leisten, welche Krankheiten Sie bereits hatten und ob es eventuell bereits gesundheitliche Einschränkungen gibt.

- Um Ihren Bedarf zu ermitteln, ist es relevant zu wissen, wie hoch Ihre aktuellen Lebenshaltungskosten, also Ihre Fixkosten sind. Berechnen Sie am besten einmal, auf welche Summe sich Ihre Fixkosten pro Monat belaufen.

- Ziehen Sie Ihre weitere Lebensplanung hinzu: Wenn Kinder hinzukommen, werden Sie monatlich mehr Geld benötigen. Natürlich kann das nur eine grobe Schätzung sein – sollte aber nicht vergessen werden.

- Schätzen Sie also: Wie hoch soll die monatliche Berufsunfähigkeitsrente ausfallen? Als Faustregel gilt: Sie sollte mindestens 60 Prozent Ihres Bruttoeinkommens betragen.

- Bis zu welchem Zeitpunkt wollen Sie sich absichern? Bis zum Eintritt in das gesetzliche Rentenalter? Länger oder kürzer?

Die Formen der Berufsunfähigkeitsversicherung im Vergleich

Berufsunfähigkeitsversicherung

Die sogenannte selbstständige Berufsunfähigkeitsversicherung ist eine eigenständige Versicherung. Sie wird umgangssprachlich auch gerne als Arbeitsunfähigkeitsversicherung bezeichnet. Die Berufsunfähigkeitsrente hängt von keinen anderen Faktoren ab als Ihrer Beitragszahlung. Die Hannoversche bietet diese Versicherung in drei verschiedenen Varianten an: Basis, Plus und Exklusiv.

Berufsunfähigkeitszusatzversicherung (BUZ)

Für einige Versicherungsprodukte gibt es eine zusätzliche Berufsunfähigkeitsversicherung. Beispielsweise können Sie Ihre Risikolebensversicherung oder Ihre Basisrente (auch Rürup-Rente) mit dem Zusatz der Berufsunfähigkeitsversicherung versehen.

Das kann im Kombi-Paket billiger sein und im Falle der Rente einen steuerlichen Vorteil erwirken; der Berufsunfähigkeitsschutz hängt dann aber von der Existenz dieser Versicherungen ab. Läuft die Risikolebensversicherung aus oder kündigen Sie diese, verlieren Sie auch Ihren BU-Schutz.

Die Hannoversche bietet diese Form der Absicherung nicht an, da wir unseren Kunden eine umfassende Absicherung ermöglichen wollen – unabhängig von anderen Tarifbausteinen.

Erwerbsunfähigkeitsversicherung

Gerade bei handwerklichen Berufen, bei denen das Risiko eines Arbeitsunfalls vergleichsweise hoch ist, kann eine Berufsunfähigkeitsversicherung teurer werden. Die Erwerbsunfähigkeitsversicherung ist eine günstigere Alternative zur Berufsunfähigkeitsversicherung. Die Bedingungen sind ähnlich der gesetzlichen Erbwerbsminderungsrente (also keine drei Stunden Arbeit in jeglichem Beruf möglich), die Rente aus der Erwerbsunfähigkeitsversicherung ist aber durch die Art der privaten Absicherung deutlich höher.

Worauf es beim Vergleich von Berufsunfähigkeitsversicherungen ankommt

Im Juli 2019 hat die Stiftung Warentest 59 Versicherungen auf eine Vielzahl von für Verbraucher relevante Faktoren hin geprüft. Aus diesem umfassenden Vergleich stellen wir Ihnen die wichtigsten Kriterien dar, damit Sie selbst Tarife von Berufsunfähigkeitsversicherungen vergleichen können:

Verzicht auf abstrakte Verweisung

Der erste davon ist, ob die jeweilige Versicherung auf den abstrakten Verweis verzichtet – und das altersunabhängig. Ein abstrakter Verweis wäre genau das, was im Falle der staatlichen Erwerbsminderungsrente eintritt: dass ein Kunde seine Rentenzahlung nicht erhält, wenn er noch einen anderen Beruf ausüben kann. Der Verzicht darauf bedeutet, dass vom letzten ausgeübten Beruf ausgegangen wird. Kann genau dieser nicht mehr ausgeführt werden, wird die Berufsunfähigkeit akzeptiert und die volle Rente ausgezahlt.

Flexibilität der Verträge

Ein weiterer Punkt ist die Flexibilität der Verträge. Beispielsweise, ob bei einem Jobwechsel ein neuer Vertrag abgeschlossen werden muss und ob es eine Nachversicherungsgarantie gibt. Bei letzterer können die Versicherungsbedingungen an sich ändernde Lebensumstände (Hochzeit, Kinder, Hausbau) angepasst werden, ohne, dass eine erneute Gesundheitsprüfung notwendig ist.

Vorhandensein einer Dynamik

Auch die Beitragsdynamik ist für den Vergleich von BU-Policen wichtig. Um den langfristigen Erhalt des Lebensstandards zu sichern, muss die Inflation berücksichtigt werden, da die dauerhaft schwankende Kaufkraft des Geldes die Rente betrifft. Bei einer vorhandenen Dynamik steigt der Rentenbeitrag um einen vorher vereinbarten Prozentsatz. Als Orientierungsgrundlage können Sie die monatlichen Auswertungen der Inflationsrate des Statistischen Bundesamtes nutzen.

Die Laufzeit

Eine Berufsunfähigkeitsversicherung sollte mindestens eine Vertragslaufzeit bis zum Rentenalter ermöglichen. Im Versicherungsfall sollte mit der Rente mindestens 60 Prozent des letzten Bruttoeinkommens abgedeckt sein, um den bisherigen Lebensstandard annähernd weiterführen zu können.

Der verkürzte Prognosezeitraum

Berufsunfähig sind Personen, die ihren Beruf für sechs Monate nicht ausführen können. Auf diesen Zeitraum sollte sich der Prognosezeitraum belaufen. Vermeiden Sie Versicherungen, die den Prognosezeitraum auf zwei Jahre oder gar mehr strecken.

Sonderleistungen

Gibt es Sonderleistungen bei Eintritt oder Ende der Berufsunfähigkeit – ohne gesonderte oder erhöhte Beiträge? Dazu gehören zum Beispiel eine Soforthilfe, eine Wiedereingliederungshilfe oder gesonderte Zahlungen bei bestimmten Krankheiten.

Rückwirkende Anerkennung & Rentenzahlung

Manchmal können Ärzte noch nicht klar und deutlich eine Berufsunfähigkeit aussprechen. Wird vom Arzt rückwirkend ein Bescheid gestellt, erkennen das einige Versicherer nicht an. Dann kann im Vertrag stehen: „So gilt die Fortdauer dieses Zustands als Berufsunfähigkeit.“ Das bedeutet, dass der Versicherer die Berufsunfähigkeit erst ab der ärztlichen Beurteilung anerkennt, nicht aber zum rückwirkenden Datum. Genauso sollte die Versicherung rückwirkend zahlen, wenn Sie beispielsweise vergessen haben, Ihrer Versicherung die Berufsunfähigkeit zu melden.

Transparenz und Verbraucherfreundlichkeit

Die Versicherungssprache ist für Laien nicht gut verständlich. Deswegen ist es umso wichtiger, dass der Kundenservice eines Versicherers gut erreichbar ist, alle Fragen gut und kompetent beantwortet werden – und vor allem so, dass Sie alles verstehen. Die Hannoversche stellt Ihnen einen persönlichen Berater an Ihre Seite, der Sie kompetent unterstützt. Egal ob am Telefon oder per Mail.

Verfahren bei Zahlungsschwierigkeiten

Welche Bedingungen und Möglichkeiten haben Versicherte, wenn sie einen finanziellen Engpass haben? Gibt es eine Stundung (also ein zinsfreies Aufschieben der Beiträge) und wie lange ist diese möglich? Welche anderweitigen Alternativen gibt es? Vor finanziellen Engpässen ist niemand zu 100 Prozent sicher, daher sollten hier die Möglichkeiten bereits im Voraus recherchiert werden.

Finanzstärke

Gerade bei langfristigen Versicherungen ist es wichtig, dass das Versicherungsunternehmen finanzstark ist. Obwohl Lebensversicherer durch einen Sicherungsfonds geschützt sind, bedeutet eine Insolvenz, dass die Rentenzahlung auf der Kippe steht. Im kleineren Rahmen beeinflusst die Finanzstärke die Überschussbeteiligung: Finanzschwache Versicherungen können keine Überschüsse an die Versicherten auszahlen. Auch dafür gibt es Vergleiche: beispielsweise das Rating der Agentur Assekurata.

Leistungen der Hannoversche Berufsunfähigkeitsversicherung

Neben dem Preis sind bei einem Vergleich von Berufsunfähigkeitsversicherungen die enthaltenen Leistungen entscheidend. Viele der Leistungen sind von Versicherer zu Versicherer nahezu identisch und werden oftmals als Bausteine in den Versicherungstarifen verankert.

Die Hannoversche bietet zurzeit folgende Tarife mit bedarfsgerechten Bausteinen an:

Abgesichert, sobald der Antrag bei uns eingegangen ist. Bis zum tatsächlichen Versicherungsbeginn gelten dann die Bedingungen für den vorläufigen Versicherungsschutz. Das bedeutet, dass wir eine BU-Rente – bis zu maximal 1.500 Euro im Monat – auch dann zahlen, wenn die Berufsunfähigkeit noch vor dem Versicherungsbeginn aufgrund eines Unfalls erfolgt.

Wir sind da, auch wenn es finanziell vielleicht mal eng wird: Dann kann der Vertrag vollständig oder teilweise beitragsfrei gestellt oder eine zinslose Stundung oder Teilstundung der Zahlung für die Dauer von insgesamt bis zu 36 Monaten beantragt werden. Gemeinsam finden wir die beste Lösung!

Von Anfang an werden Überschüsse, die wir erwirtschaften, unmittelbar gutgeschrieben. Denn die Beiträge werden grundsätzlich so kalkuliert, dass auch bei einem schlechten Verlauf die versicherten Leistungen erbracht werden können. Eine Ursache für Überschüsse ist z.B., wenn die Hannoversche kostengünstiger arbeitet als veranschlagt. Diese Überschussanteile werden gleich von dem Tarifbeitrag abgezogen. So zahlen unsere Versicherungsnehmer anstatt des Tarifbeitrags den geringeren Zahlbeitrag.

Im Leistungsfall sorgt die Überschussbeteiligung dafür, dass die Berufsunfähigkeitsrente zusätzlich erhöht wird, je nachdem, ob in dem jeweiligen Jahr Überschüsse erwirtschaftet wurden oder nicht.

Erhöht sich die Regelaltersgrenze in der Deutschen Rentenversicherung, kann die Laufzeit des Vertrags verlängert werden.

Egal ob Urlaub, Arbeit oder Freizeit: Passiert etwas, das zur Berufsunfähigkeit führt, leisten wir unabhängig davon, wo es zugestoßen ist.

Da gibt es keine Diskussion: Selbst wenn es der Gesundheitszustand theoretisch zulässt in einem anderen Beruf zu arbeiten, leisten wir trotzdem. Im Leistungsfall verzichten wir auf die abstrakte Verweisung und die Prüfung, ob einer anderen Tätigkeit nachgegangen werden kann.

Eine Berufsunfähigkeit zu prognostizieren, kann manchmal schwierig sein. Deshalb leisten wir auch noch rückwirkend. Die Leistungen werden ab Eintritt der Berufsunfähigkeit gezahlt, auch wenn eine ärztliche Prognose innerhalb der ersten 6 Monate nicht möglich war.

Im Rahmen der Nachversicherung besteht die Möglichkeit der Erhöhung der Rente entweder alle 5 Jahre oder zu bestimmten Ereignissen ohne Risikoprüfung wie z. B.:

- Aufnahme einer Berufsausbildung oder eines Vollzeitstudiums

- bei Abschluss eines Studiums, einer Berufsausbildung sowie Promotion und Meisterprüfung

- bei Eintritt in die Selbstständigkeit mit notwendiger Kammerzugehörigkeit oder mit einem kammerzertifizierten Ausbildungsberuf

- bei Erhöhung des monatlichen Bruttoeinkommens um mindestens 10 %

- bei Bau oder Erwerb einer selbst genutzten Immobilie

- bei Heirat oder Gründung einer Lebenspartnerschaft

- bei Geburt oder Adoption eines Kindes

- bei Scheidung oder Aufhebung einer Lebenspartnerschaft

- bei Tod oder Pflegebedürftigkeit des erwerbstätigen Ehegatten oder Lebenspartners

Zusätzlich zur Nachversicherungsgarantie kann bei entsprechendem Gehaltssprung die jährliche Rente bis max. 72.000 Euro erhöht werden.

Wer gepflegt wird, kann nicht arbeiten. Deshalb sind wir da: Wer nachweislich voraussichtlich ununterbrochen 6 Monate pflegebedürftig ist und deswegen täglich gepflegt werden muss, erhält die vereinbarte monatliche Berufsunfähigkeitsrente.

Bei Verlust der Sehfähigkeit, Sprechfähigkeit oder Hörfähigkeit zahlen wir über 18 Monate eine Rente in Höhe der vereinbarten Berufsunfähigkeitsrente.

Beabsichtigen wir den Leistungsantrag abzulehnen, so kann diese Entscheidung von Verbraucherzentralen oder Versicherungsberatern überprüft werden. Wir beteiligen uns an den dadurch entstandenen Kosten bis zu einer Höhe von 500 Euro.

Die Berufsunfähigkeitsrente deckt vieles ab. In schwierigen Zeiten braucht es aber manchmal ein entscheidendes „Mehr“ an Leistungen. Wir leisten deshalb tatkräftige Unterstützung.

Wiedereingliederungshilfe

Stellen wir im Rahmen der Nachprüfung die Leistungen wegen Berufsunfähigkeit ein, zahlen wir eine Wiedereingliederungshilfe in Höhe von 12 Monatsrenten (insgesamt maximal 15.000 Euro).

Schulungshilfe bei Wiedereingliederung

Sind die Voraussetzungen der Wiedereingliederungshilfe erfüllt, besteht zusätzlich die Möglichkeit, eine Schulungshilfe in Anspruch zu nehmen, um sich den veränderten Arbeitsbedingungen anzupassen. Die Schulungshilfe bei Wiedereingliederung ersetzt die entstehenden Kosten einer abgeschlossenen Schulungsmaßnahme bis 3.000 Euro.

Umschulungshilfe

Wird nach anerkannter Berufsunfähigkeit eine Umschulungsmaßnahme durch die Agentur für Arbeit oder einen anderen staatlich anerkannten Träger erfolgreich abgeschlossen, bei der aus arbeitsmarktbezogener Sicht die begründete Aussicht besteht, dass die Aufnahme einer Berufstätigkeit dadurch früher erfolgen kann, zahlen wir auf Antrag eine einmalige pauschale Umschulungshilfe in Höhe von 1.500 Euro.

Rehabilitationshilfe

Wir beteiligen uns an den Kosten für Rehabilitationsmaßnahmen bei Aussicht auf Neuaufnahme einer Berufstätigkeit in Höhe von 6 Monatsrenten (maximal 6.000 Euro).

Ein Unfall kann alles ändern – und das in Bruchteilen von Sekunden. Wenn das passiert, wird am Anfang besonders viel Unterstützung benötigt. Im Falle einer unfallbedingten Berufsunfähigkeit zahlen wir eine zusätzliche Soforthilfe in Höhe von 6 Monatsrenten – ergänzend zur Berufsunfähigkeitsrente.

Falls das Unternehmen umorganisiert werden muss, damit die versicherte Person wieder berufstätig sein kann, können Kosten entstehen. Wir beteiligen uns einmalig an den Kosten, die zur Umorganisation des Betriebs notwendig sind, in Höhe von bis zu 20 Monatsrenten (maximal 30.000 Euro).

Versicherte haben bei einer Berufsunfähigkeit, die sie daran hindert in ihrem bisherigen Beruf in Vollzeit zu arbeiten, auch Anspruch auf Leistungen, wenn sie in Teilzeit weiterarbeiten können.

Je nach Art und Schwere von Vorerkrankungen vereinbaren wir in einigen Fällen Ausschlussklauseln für bestimmte medizinische Diagnosen. Wir bieten Ihnen dann an, eine Prüfoption mit uns zu vereinbaren: Wenn sich Ihr Gesundheitszustand soweit verbessert hat, dass die notwendigen Voraussetzungen erfüllt sind, entfernen wir die Ausschlussklausel wieder aus Ihrem Vertrag.

- Schüler können bei Beginn einer Berufsausbildung, einer beruflichen Tätigkeit oder eines Studiums die Berufsgruppeneinstufung ohne erneute Gesundheitsprüfung neu vornehmen lassen.

- Vollzeitstudenten können nach ihrem Studium bei erstmaliger Aufnahme einer Berufstätigkeit innerhalb der ersten 12 Monate eine neue Berufsgruppeneinstufung ohne erneute Gesundheitsprüfung vornehmen lassen.

Bei besserer Einstufung kann sich der monatliche Zahlbeitrag verringern.

Wir zahlen eine Leistung in Höhe der Berufsunfähigkeitsrente für maximal 24 Monate, bei einer Krankschreibung von 6 Monaten. Die Leistungen wegen Arbeitsunfähigkeit können bereits nach Ablauf von 3 Monaten zusammenhängender Krankschreibung fällig werden, wenn die Krankschreibung für weitere 3 Monate ausgestellt wird.

Bei einem Berufswechsel können versicherte Berufstätige die Berufsgruppeneinstufung ohne erneute Gesundheitsprüfung neu vornehmen lassen, sofern der Vertrag maximal 10 Jahre besteht und sie noch keine 40 Jahre alt sind.

Bei besserer Einstufung kann sich der monatliche Zahlbeitrag verringern.

Mit dem Krisen-Airbag leisten wir bis zu 2.000 Euro als Hilfe zur Trauerbewältigung beim Erleiden einer Lebenskrise aufgrund des Todes einer nahestehenden Person.

Wir leisten bereits bei der Diagnose Krebs oder bei Einschränkung der Herz- oder Lungenfunktion, selbst wenn noch keine Berufsunfähigkeit vorliegt oder der 6-monatige Prognosezeitraum nicht erfüllt ist.

Ein Rollstuhl erfordert besondere Hilfe oder eine Umgestaltung innerhalb der eigenen vier Wände. Wenn Rollstuhlbedarf nach den Bedingungen vorliegt, fließt eine Rente in Höhe der vereinbarten Berufsunfähigkeitsrente für die Dauer von 18 Monaten.

Dieser Baustein denkt „in die Zukunft“ und sichert das garantierte Angebot der Aufnahme in unsere Risikolebensversicherung ohne erneute Gesundheitsprüfung.

Bei Geburt oder Adoption eines Kindes oder bei Bau oder Erwerb einer selbst bewohnten und darlehensfinanzierten Immobilie kann ohne erneute Gesundheitsprüfung einmalig der Abschluss einer Risikolebensversicherung bis zu einer Versicherungssumme von maximal 500.000 Euro beantragt werden. Es gilt der bei Abschluss der Berufsunfähigkeitsversicherung gültige Gesundheitszustand.

BU-Versicherung Vergleich der Stiftung Warentest: Die Hannoversche ist wiederholt SEHR GUT

Der letzte große Test von Berufsunfähigkeitspolicen der Stiftung Warentest fand im Frühjahr 2024 statt. Hier wurden 67 Angebote untersucht, von denen 38 mit der Bestnote “SEHR GUT” abgeschnitten haben. Dazu zählen natürlich auch die ausgezeichneten Tarife der Hannoversche. Das bedeutet, dass die Hannoversche alle von Stiftung Warentest vorgegebenen Qualitätskriterien erfüllt. Die Hannoversche zählt zu den fünf besten Anbietern im Berufsunfähigkeitsversicherung Vergleich. Auch andere unabhängige Tests bestätigen die Qualität unserer Berufsunfähigkeitsversicherung. Beispielsweise gibt es die Bestnote "hevorragend" von der Ratingagentur Franke & Bornberg für unsere drei BU-Tarife.

Beiträge der Berufsunfähigkeitsversicherung im Vergleich

Sehen Sie hier, wie die Hannoversche im Vergleich zur Allianz, Nürnberger, Alte Leipziger und Europa Versicherung abschneidet.

25-jähriger Berufsschullehrer (Nichtraucher)

Der Vergleich eines 25-jährigen Berufsschullehrers (Nichtraucher) zeigt, dass die Hannoversche mit 25,79 Euro im Monat den günstigsten Tarif bietet und andere Anbieter um bis zu 164,91% teurer sind.

- 1.000 EUR mtl. Rente

- 35 Jahre Vertragslaufzeit

| Platz | Anbieter | Monatlicher Zahlbeitrag | Im Vergleich |

|---|---|---|---|

| 1 | Hannoversche |

25,79 EUR |

Günstigster Tarif |

| 2 |

Allianz (DLVAG) |

26,88 EUR |

4,23 % teurer |

| 3 |

Nürnberger |

29,39 EUR |

13,96 % teurer |

| 4 |

Alte Leipziger |

41,48 EUR |

60,84 % teurer |

| 5 | Europa |

68,32 EUR |

164,91 % teurer |

Quellen: Morgen&Morgen, November 2025

Beitrag der Hannoversche inklusive derzeitiger Überschussbeteiligung im Tarif Premium

Weitere Tarife: Nürnberger: BU4Future Komfort (SBU3300DC), Alte Leipziger: SecurAL BV10, Allianz (DLVAG): (Ergänzende) BU Komfort ETBUU, Europa: E-BU.

30-jähriger Dozent (Nichtraucher)

Der Vergleich eines 30-jährigen Dozenten (Nichtraucher) zeigt, dass der Abschluss einer Berufsunfähigkeitsversicherung bei der Hannoversche mit 43,75 Euro im Monat den günstigsten Tarif bietet und andere Anbieter um bis zu 131,27% teurer sind.

- 1.500 EUR mtl. Rente

- 37 Jahre Vertragslaufzeit

| Platz | Anbieter | Monatlicher Zahlbeitrag | Im Vergleich |

|---|---|---|---|

| 1 | Hannoversche |

43,75 EUR |

Günstigster Tarif |

| 2 |

Allianz (DLVAG) |

51,91 EUR |

18,65 % teurer |

| 3 |

Europa |

67,41 EUR |

41,51 % teurer |

| 4 |

Nürnberger |

67,41 EUR |

48,15 % teurer |

| 5 |

Alte Leipziger |

101,18 EUR |

131,27 % teurer |

Quellen: Morgen&Morgen, November 2025

Beitrag der Hannoversche inklusive derzeitiger Überschussbeteiligung im Tarif Premium

Weitere Tarife: Nürnberger: BU4Future Komfort (SBU3300DC), Alte Leipziger: SecurAL BV10, Allianz (DLVAG): (Ergänzende) BU Komfort ETBUU, Europa: E-BU.

40-jähriger Produkt-Manager (Nichtraucher)

Das Beispiel eines 40-jährigen Produkt Managers (Nichtraucher) zeigt, dass er bei der Hannoversche mit 74,1 Euro im Monat den niedrigsten Beitrag zahlt, während andere Anbieter um bis zu 41,94 % teurer sind.

- 2.000 EUR mtl. Rente

- 27 Jahre Vertragslaufzeit

| Platz | Anbieter | Monatlicher Zahlbeitrag | Im Vergleich |

|---|---|---|---|

| 1 | Hannoversche |

74,1 EUR |

Günstigster Tarif |

| 2 |

Allianz (DLVAG) |

77,8 EUR |

4,99 % teurer |

| 3 |

Europa |

87,2 EUR |

17,68 % teurer |

| 4 |

Alte Leipziger |

96,16 EUR |

29,77 % teurer |

| 5 |

Nürnberger |

105,18 EUR |

41,94 % teurer |

Quellen: Morgen&Morgen, November 2025

Beitrag der Hannoversche inklusive derzeitiger Überschussbeteiligung im Tarif Premium

Weitere Tarife: Nürnberger: BU4Future Komfort (SBU3300DC), Alte Leipziger: SecurAL BV10, Allianz (DLVAG): (Ergänzende) BU Komfort ETBUU, Europa: E-BU.

30-jähriger Elektroinstallateur (Nichtraucher)

Schließt ein 30-jähriger Elektroinstallateur (Nichtraucher) bei der Hannoversche eine Berufsunfähigkeitsversicherung ab, zahlt er mit 77,52 Euro im Monat den niedrigsten Beitrag, während andere Anbieter im Vergleich um bis zu 55,60% teurer sind.

- 1.500 EUR mtl. Rente

- 35 Jahre Vertragslaufzeit

| Platz | Anbieter | Monatlicher Zahlbeitrag | Im Vergleich |

|---|---|---|---|

| 1 | Hannoversche |

77,52 EUR |

Günstigster Tarif |

| 2 |

Europa |

94,86 EUR |

22,37 % teurer |

| 3 |

Nürnberger |

99,89 EUR |

28,86 % teurer |

| 4 |

Alte Leipziger |

120,19 EUR |

55,04 % teurer |

| 5 |

Allianz |

120,62 EUR |

55,60 % teurer |

Quellen: Morgen&Morgen, November 2025

Beitrag der Hannoversche inklusive derzeitiger Überschussbeteiligung im Tarif Premium

Weitere Tarife: Nürnberger: BU4Future Komfort (SBU3300DC), Alte Leipziger: SecurAL BV10, Allianz (DLVAG): (Ergänzende) BU Komfort ETBUU, Europa: E-BU.

Worauf Sie bei der Berufsunfähigkeitsversicherung achten müssen

Der sorgfältigste Vergleich von Berufsunfähigkeitsversicherungen und das beste Preis-Leistungs-Verhältnis sind gefährdet, wenn beim Abschluss Fehler entstehen, die die Auszahlung der Rente gefährden. Daher sollten Sie folgende Punkte im Hinterkopf behalten:

Die Höhe der Berufsunfähigkeitsrente

Die Rente sollte sich im Idealfall auf mindestens 60 Prozent des Bruttoeinkommens plus Kosten für die private Krankenversicherung belaufen, sofern diese vorliegt.

Die Vertragsdauer

Der Vertrag sollte bis zum Renteneintrittsalter laufen, damit eine lückenlose finanzielle Absicherung vorhanden ist.

Wahrheitsgemäße Angaben der Vorerkrankungen

Geben Sie alle Vorerkrankungen wahrheitsgemäß an, damit Sie nicht Gefahr laufen, dass wegen falschen Angaben die Rente nicht ausgezahlt wird. Eine Versicherung hat das Recht, Ihre Krankenakte einzusehen, der Arzt ist in diesem Fall von seiner Schweigepflicht entbunden. Im Regelfall prüft die Versicherung die Krankheitsfälle der letzten vier oder fünf Jahre.

Mehr als die Hälfte aller jungen Erwachsenen hat keine BU-Versicherung

Ganze 68 Prozent aller jungen Erwachsenen haben keine Berufsunfähigkeitsversicherung, wie das Marktforschungsinstitut Forsa herausfand. Junge Menschen denken vor dem Eintritt ins Berufsleben eher selten an ihre Altersvorsorge oder eine Berufsunfähigkeit. Dabei machen Depressionen, Burn-Out oder andere psychische Erkrankungen nicht vor der Jugend halt – und sind dabei der häufigste Grund für eine Erwerbsunfähigkeit. Die Gesundheitsberichterstattung des Bundes hat im Themenheft zur Depression bereits 2010 veröffentlicht, dass 10 Prozent aller Frauen und 5 Prozent aller Männer zwischen 18 und 29 Jahren an einer Depression leiden.2

Umso wichtiger, sich frühzeitig mit dem Thema der Berufsunfähigkeit zu beschäftigen. Denn: je geringer das Eintrittsalter und je weniger ein erhöhtes Risiko bei Vertragsabschluss vorliegt, umso wahrscheinlicher erhalten Sie einen günstigeren Tarif zum Einstieg. Davon können vor allem Studenten und Azubis profitieren. Bei der Hannoversche gibt es für junge Leute bis 35 Jahre einen eigenen Starter-Tarif. Hier profitieren Sie von günstigen Einstiegsbeiträgen bei gleicher Leistung.

Über BU-Versicherungen halten sich hartnäckig Mythen: Die Versicherungen zahlen im Ernstfall ohnehin nicht. Mit diesen Vorurteilen über die Berufsunfähigkeitsversicherung haben wir hier aufgeräumt. In unseren FAQ zur Berufsunfähigkeitsversicherung beantworten wir Ihnen eine Reihe von Fragen – und wenn immer noch etwas unklar ist beraten wir Sie gerne persönlich!

Häufig gestellte Fragen zum Vergleich von Berufsunfähigkeitsversicherungen

- Das Alter: Je jünger Sie sind, umso gesünder sind Sie im Schnitt noch. Dementsprechend gilt: Je jünger Sie bei Abschluss sind, umso niedriger die Beiträge.

- Ihr Gesundheitsstatus: Vor Abschluss müssen Sie eine Gesundheitsprüfung ablegen, in den meisten Fällen ein Fragebogen. Achten Sie bei eventuellen Vorerkrankungen auf die Genauigkeit Ihrer Angaben.

- Raucher oder Nichtraucher? Die gesundheitlichen Risiken des Rauchens sind Ihnen sicherlich klar. Wir müssen sie ebenso in Betracht ziehen. Wer raucht, hat ein höheres Gesundheitsrisiko und zahlt mehr Beiträge.

- Die Höhe der Rente: Machen Sie sich im Vorhinein klar, wie hoch Ihre Rente im Fall der Fälle sein soll. Alle Lebenshaltungskosten sollten von dieser gedeckt werden können.

- Ihr Beruf: Einige Berufe sind risikobehafteter als andere. Wer schwere, körperliche Arbeit verrichtet, dem kann schneller ein Arbeitsunfall geschehen. Aber auch Bürojobs sind wegen des vielen Sitzens und der psychischen Belastung (z. B. Burnout) nicht ungefährlich. Die Versicherungsunternehmen kategorisieren die unterschiedlichen Berufe anhand der Risikofaktoren, die in dem jeweiligen Feld anfallen. Je höher das Risiko, umso höher ist der Beitrag.

- Ihre Hobbies: Wer in seiner Freizeit Schach spielt, dessen Risiko ist vergleichsweise gering, dabei zu Schaden zu kommen. Im Gegensatz dazu ist ein Fallschirmspringer natürlich deutlich gefährdeter. Bestimmte Hobbies fragen wir zum Wohle der Gesamtheit unserer Kunden ab, für eine präzise Risikoeinschätzung.

Bei der Berechnung spielen folgende Faktoren eine Rolle:

Ohne den vorherigen Vergleich kann es passieren, dass Sie eine nicht passende und unnötig teure Berufsunfähigkeitsversicherung abschließen. Einige Versicherer sind nicht sehr transparent und die Versicherungsbedingungen sind oft komplex formuliert. Bei einem Vergleich von unabhängigen Institutionen können Sie sicher sein, dass Experten die Vertragsbedingungen genau geprüft haben. Die Tester wissen beispielsweise, welche Floskeln in den Versicherungsverträgen einen juristischen Hintergrund haben und vielleicht etwas anderes bedeuten als das, wonach es zunächst klingt.

Deswegen sind Vergleiche solcher Art eine gute Grundlage für die eigene Recherche eines geeigneten Tarifs. Mit den oben genannten Kriterien können Sie im weiteren Verlauf einen informierten und kritischen Vergleich der jeweiligen Anbieter und Tarife von Berufsunfähigkeitsversicherungen vornehmen – damit Sie am Ende einen Vertrag unterzeichnen, der genau zu Ihnen und Ihren Bedürfnissen passt und das beste Preis-Leistungs-Verhältnis für Sie beinhaltet.

Fazit: Ein Vergleich der BU-Leistungen ist unverzichtbar

Unser Fazit: Die Berufsunfähigkeitsversicherung gehört mit zu den wichtigsten Versicherungen, gleichzeitig aber auch zu den komplexesten. Aus diesem Grund ist es besonders sinnvoll, sich vor dem Abschluss einer BU-Versicherung mit den relevanten Faktoren auseinanderzusetzen.

Ein wichtiger Punkt, der vor dem Abschluss geprüft werden sollte, sind natürlich die Kosten für die Berufsunfähigkeitsversicherung und die darin enthaltenen Leistungen. Gerade weil die Berufsunfähigkeitsversicherung nicht gerade günstig ist, ist es sinnvoll, diese untereinander zu vergleichen. Nehmen Sie sich hier ausreichend Zeit. Ein Vergleich lohnt sich immer.

Fußnoten

© Werte gerundet und verifiziert durch MORGEN&MORGEN, M&M Office, Stand 01/2025

Hans-Ulrich Wittchen, Frank Jacobi, Michael Klose und Livia Ryl: Gesundheitsberichterstattung des Bundes, Heft 51: Depressive Erkrankungen. https://www.rki.de/DE/Content/Gesundheitsmonitoring/ Gesundheitsberichterstattung/GBEDownloadsT/ depression.pdf?__blob=publicationFile