Ist eine Berufsunfähigkeitsversicherung sinnvoll?

Gut, dass Sie sich mit der Frage beschäftigen! Wenn Sie berechnen wollen, wie teuer die Berufsunfähigkeitsversicherung für Sie ist, klicken Sie hier.

Sie fragen sich, ob eine Berufsunfähigkeitsversicherung sinnvoll ist und ob sich diese Versicherung für Sie lohnt? Dies lässt sich in den meisten Fällen mit „Ja“ beantworten. Die Berufsunfähigkeitsversicherung ist notwendig, da im Falle einer Berufsunfähigkeit (BU) die gesetzliche Erwerbsminderungsrente oft nicht ausreicht, um Ihren bisherigen Lebensstandard weiterhin zu sichern. Sich über eine BU-Versicherung Gedanken zu machen ist also sinnvoll und nötig. Je früher Sie damit beginnen, desto besser.

Viele Menschen brauchen eine Berufsunfähigkeitsversicherung. Das bestätigen auch verschiedene Experten: Stiftung Warentest erklärt die BU zu einer der „wichtigen Versicherungen, die jeder haben sollte“.¹ Und die Verbraucherzentrale Hamburg hält die Berufsunfähigkeitsversicherung „für sämtliche Berufsgruppen absolut notwendig“.²

Die BU-Versicherung als sinnvolle Ergänzung zur Erwerbsminderungsrente

Wenn man keine Berufsunfähigkeitsversicherung abgeschlossen hat, bekommt man nur Zahlungen aus der Erwerbsminderungsrente. Um sich einmal die konkreten Zahlen vor Augen zu führen: Laut Stiftung Warentest betrug die Erwerbsminderungsrente im Jahr 2018 im Durchschnitt lediglich 795 Euro.³ Zudem haben nur Personen im Angestelltenverhältnis einen Anspruch auf eine Erwerbsminderungsrente, da sie in die gesetzliche Rentenversicherung einzahlen. Selbstständige und Freiberufler sind dazu gezwungen, an die Zukunft zu denken und sich um ihren Versicherungsschutz zu kümmern. Zahlen Sie nicht freiwillig in die Rentenkasse ein, besteht bei Arbeitsunfähigkeit im Ernstfall kein Anspruch auf die Erwerbsminderungsrente.

Wie wahrscheinlich ist es, dass ich berufsunfähig werde?

Statistisch gesehen wird jeder vierte Arbeitnehmer im Laufe seiner Karriere berufsunfähig. Das heißt, er kann seinen zuletzt ausgeübten Beruf beispielsweise aufgrund einer Erkrankung oder Verletzungen durch einen Unfall nicht mehr ausüben. Bekommen Sie eine solche Diagnose, kann das ohne ausreichende Absicherung schnell bedeuten, den Lebensunterhalt bis zum Erreichen des gesetzlichen Rentenalters nicht mehr bestreiten zu können.

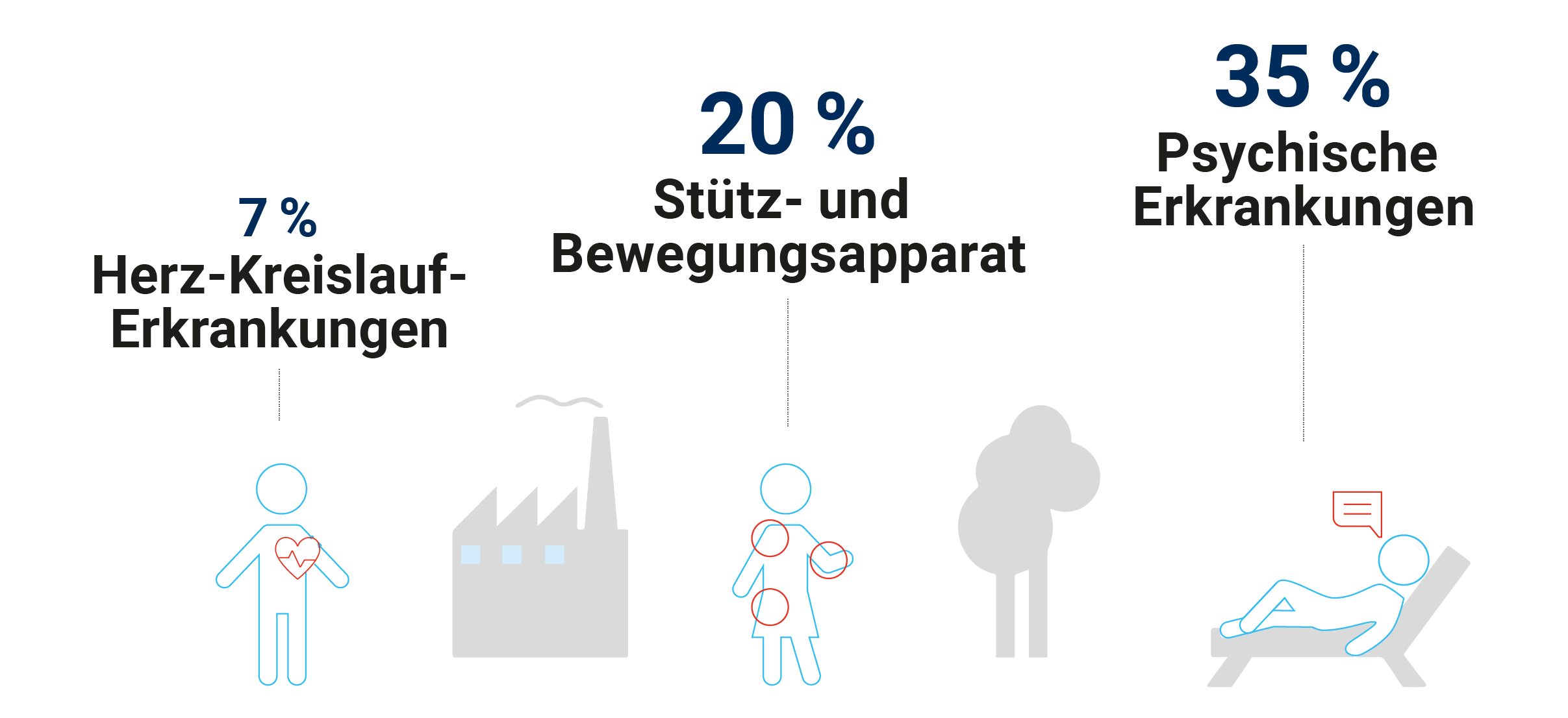

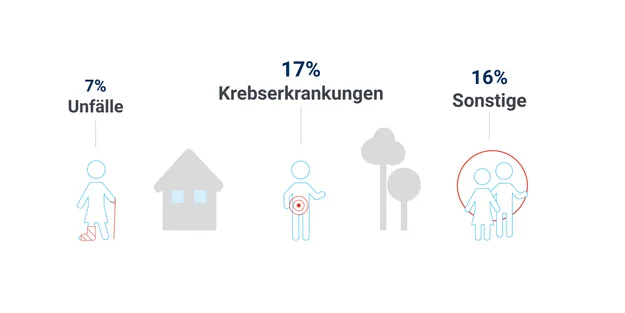

Ursachen von Berufsunfähigkeit

Quelle: © Werte gerundet und verifiziert durch MORGEN&MORGEN, M&M Office, Stand 04/2025

Für wen ist eine Berufsunfähigkeitsversicherung sinnvoll?

Die Berufsunfähigkeitsversicherung ist die beste Möglichkeit, um den Verlust der eigenen Arbeitskraft ideal abzusichern. Grundsätzlich sollte jeder Berufstätige versuchen, eine BU-Rente abzuschließen.

In jedem Beruf gibt es Gründe für eine Berufsunfähigkeit. Das Risiko berufsunfähig zu werden ist in körperlich anstrengenden sowie geistig herausfordernden Berufen jedoch deutlich erhöht. Körperlich belastete Arbeitnehmer scheiden häufig vorzeitig durch Rückenprobleme oder Bandscheibenvorfälle aus dem Berufsleben aus. Arbeitnehmer in Berufen, die sie geistig stark fordern, werden oft aufgrund von Burn-Out berufsunfähig. Für diese Risikogruppen ist daher eine BU-Versicherung besonders sinnvoll und lohnt sich, um die eigene Existenz ausreichend abzusichern.

Selbst in der Ausbildung können Berufsanfänger bereits berufsunfähig werden. Im schlimmsten Fall stehen sie ohne finanzielles Einkommen da. Auf Unterstützung der Eltern kann man sich auch nicht immer verlassen. Eine Absicherung mittels BU-Versicherung ist somit für Auszubildende besonders wichtig. Auszubildende sollten dabei auf sie zugeschnittene Tarife achten, wie zum Beispiel den Starter-Tarif in der Berufsunfähigkeitsversicherung für Auszubildende. Diese Tarife zeichnen sich dadurch aus, dass sie in den ersten Jahren eine Beitragsersparnis beinhalten. So können sich auch Azubis eine BU-Versicherung problemlos leisten.

Auch wenn man sich in jungen Jahren kaum vorstellen kann, berufsunfähig zu werden, ist eine Berufsunfähigkeitsversicherung bereits während des Studiums sinnvoll. Lebensverändernde Krankheiten oder Unfälle, die zur Berufsunfähigkeit führen, können auch Studierende treffen. Ein Vorteil für Studierende: Als junge Menschen können Sie häufig von niedrigeren Beiträgen bei der BU profitieren, beispielsweise durch einen Starter-Tarif in der Berufsunfähigkeitsversicherung für Studenten.

Fallen Angestellte krankheitsbedingt aus, erhalten Sie zunächst sechs Wochen lang ihr gewohntes Gehalt vom Arbeitgeber. Danach bekommen Arbeitnehmer das geringere Krankengeld von der gesetzlichen Krankenkasse. Das Krankengeld wird maximal 72 Wochen lang gezahlt und beträgt maximal 90 Prozent des täglichen Netto-Verdienstes. Sind Sie auch nach dem Ende der Krankengeldzahlung nicht in der Lage zu arbeiten, müssen Sie sich arbeitslos melden und bekommen eventuell erst Arbeitslosengeld 1 und später Arbeitslosengeld 2 bzw. Hartz IV. Zudem erhalten sie eine Erwerbsminderungsrente.

Aus diesem Grund ist eine Berufsunfähigkeitsversicherung für Angestellte besonders wichtig. Wer auf Einkünfte aus eigener Arbeit angewiesen ist kann seine finanzielle Existenz in der Regel nur mit einer BU-Versicherung absichern. Berufsunfähig zu werden kann dabei jeden treffen. Insbesondere Angestellte sind häufig von psychischen Krankheiten oder auch Unfällen und anderen Erkrankungen betroffen.

Selbstständige müssen sich komplett eigenständig um ihren Versicherungsschutz kümmern. Trifft sie die Berufsunfähigkeit, erhalten sie keinerlei staatliche Leistungen wie Krankengeld oder Erwerbsminderungsrente. Eine Berufsunfähigkeitsversicherung für Selbstständige und Freiberufler ist daher besonders empfehlenswert und sinnvoll.

Freiberufler, wie z. B. Steuerberater, Journalisten oder Juristen, können wie Selbstständige kaum auf staatliche Leistungen hoffen, sollten sie krankheitsbedingt nicht mehr arbeiten können. Die private Vorsorge ist somit für Freiberufler nahezu unabdingbar und eine BU-Versicherung besonders sinnvoll.

Beamte im öffentlichen oder auch Staatsdienst werden nicht als berufsunfähig, sondern als „dienstunfähig“ eingestuft, wenn sie krankheitsbedingt nicht mehr arbeiten können.

In diesem Fall bekommen Beamte ein sogenanntes Ruhegehalt, welches Sie jedoch erst ab dem fünften Jahr nach Dienstantritt erhalten. Werden Beamte nach weniger als 5 Jahren im Dienst dienstunfähig, gehen sie leer aus. Zudem ist das Ruhegehalt gestaffelt. Das heißt, je mehr Dienstjahre gesammelt wurden, desto höher fällt das Ruhegehalt aus.

Werden jüngere Beamte berufsunfähig bzw. dienstunfähig, führt dies schnell zur finanziellen Existenzbedrohung. Es empfiehlt sich, dass Sie frühzeitig eine Berufsunfähigkeitsversicherung samt Dienstunfähigkeitsklausel abschließen, wenn Sie sich in einem Beamtenverhältnis befinden.

Schließt man bereits in jungen Jahren eine Berufsunfähigkeitsversicherung für Kinder bzw. eine Berufsunfähigkeitsversicherung für Schüler ab, profitiert man in der Regel von niedrigen Beiträgen. Auch sind Vorerkrankungen für viele Kinder und somit auch für Schüler noch kein Thema und alle Gesundheitsfragen können einfach beantwortet werden.

Die Berufsunfähigkeitsversicherung für Ingenieure und Architekten ist sehr sinnvoll, um das meist hohe Einkommen im Falle einer Berufsunfähigkeit abzusichern. Die Absicherung durch das berufsständische Versorgungswerk kann die Versorgungslücke nicht füllen.

Wann ist der Abschluss einer Berufsunfähigkeitsversicherung sinnvoll?

Generell gilt: Je früher Sie vorsorgen und sich um den Abschluss einer geeigneten BU-Versicherung kümmern, desto besser. Da der Gesundheitszustand bei der Berufsunfähigkeitsversicherung eine entscheidende Rolle spielt, ist es ratsam, sich möglichst früh um die Absicherung zu kümmern. Je früher Sie abschließen, umso geringer sind die Kosten der Berufsunfähigkeitsversicherung. Auch wenn Menschen in jungen Jahren oft gelangweilt von dem Thema „Versicherungen“ sind, ist es sinnvoll, sich mit der Thematik auseinander zu setzen. Vor dem Abschluss des Vertrages müssen sich Versicherungsnehmer immer den Gesundheitsfragen der BU-Versicherer stellen. Müssen Sie diese beantworten, wenn Sie noch jung sind, ist die Wahrscheinlichkeit von bisherigen Erkrankungen geringer.

Gesundheitsfragen sollten Sie unbedingt wahrheitsgemäß beantworten. Ansonsten kann es im Laufe der Versicherung zu Leistungseinschränkungen kommen, wenn die Versicherungen die Akten beim Arzt einfordern.

Lohnt sich eine Berufsunfähigkeitsversicherung bei Vorerkrankungen?

Grundsätzlich können Menschen mit Vorerkrankungen eine Berufsunfähigkeitsversicherung abschließen. In den meisten Fällen halten sich die Versicherungen bei einer Berufsunfähigkeitsversicherung trotz Vorerkrankungen allerdings Leistungsausschlüsse oder Risikozuschläge vor. Nach einem Bandscheibenvorfall kann zum Beispiel die Wirbelsäule von der BU ausgeschlossen werden. Ein Risikozuschlag wird beim Abschluss der Berufsunfähigkeitsversicherung häufig erhoben, wenn Sie bestimmte Vorerkrankungen aufweisen, die über kurz oder lang in eine Berufsunfähigkeit münden können.

Doch es gibt eine Alternative, die jeder kennen sollte: Die Grundfähigkeitsversicherung. Sie kann sinnvoll sein, wenn die BU keine Option ist. Nehmen Sie am besten Kontakt zu einem Versicherungsexperten auf, durch den Sie weitere Informationen erhalten und der für Sie die optimale Versicherung findet.

Wofür braucht man eine Berufsunfähigkeitsversicherung?

Grundsätzlich liegt der Sinn einer Berufsunfähigkeitsversicherung darin, den Lebensunterhalt auch dann weiterhin bestreiten zu können, wenn Sie Ihrem Beruf aufgrund einer Krankheit auf Dauer nicht mehr nachgehen können.

Wie groß die Einkommenslücke bei einer Berufsunfähigkeit schnell werden kann und wieso man eine Berufsunfähigkeitsversicherung braucht, verdeutlicht unser Beispiel:

Ein 30-jähriger, lediger Mann ohne Kinder mit einem Bruttogehalt von mtl. 2.700 Euro (Nettogehalt mtl. 1.700 Euro), erhält nach Angaben der Deutschen Rentenversicherung Bund eine durchschnittliche monatliche Erwerbsminderungsrente in Höhe von 411 Euro bei 3 bis 6 Stunden täglicher Erwerbsfähigkeit (Stand 2019). Somit beträgt die Einkommenslücke bei Berufsunfähigkeit monatlich 1.289 Euro.

Durch den BU-Schutz sollten Sie folgende monatlichen Kosten mindestens decken können:

- Miete

- Nebenkosten

- Einkäufe des täglichen Lebensbedarfs

- Wichtige Versicherungen, wie zum Beispiel zur privaten Altersvorsorge oder eine Lebensversicherung

- Kredite

Innerhalb des Versicherungszeitraums können zusätzliche finanzielle Belastungen hinzukommen:

- Beginn eines Studiums oder einer Berufsausbildung (einschließlich Promotion und Meisterprüfung)

- Bau oder Erwerb einer selbstgenutzten Immobilie

- Geburt oder Adoption eines Kindes

- Scheidung oder Aufhebung einer Lebenspartnerschaft

- Wechsel aus einem Angestelltenverhältnis in die Selbstständigkeit

Damit Sie in jeder Lebenssituation flexibel bleiben, sollten Sie Ihre BU-Rentenhöhe im Rahmen einer Nachversicherungsgarantie anpassen können.

Natürlich ist es gar nicht so leicht, die individuellen monatlichen Kosten genau zu bestimmen. Informationen, wie Sie Ihren persönlichen Bedarf und die Höhe Ihrer Versorgungslücke bei Berufsunfähigkeit ermitteln können, finden Sie in unserem Ratgeber-Artikel: “BU Lücke berechnen”.

Fazit: Macht eine Berufsunfähigkeitsversicherung Sinn?

Unser Fazit: Die Berufsunfähigkeitsversicherung (BU-Versicherung) ist wichtig und nahezu jedermann braucht sie. Da jeder vierte Berufstätige vor dem Erreichen der Rente berufsunfähig wird, ist eine Berufsunfähigkeitsversicherung nötig und sinnvoll.

Nach Abzug von Kranken- und Pflegeversicherungsbeiträgen. Vgl. Stiftung Warentest